BTC/HKD-0.03%

BTC/HKD-0.03% ETH/HKD-0.26%

ETH/HKD-0.26% LTC/HKD+0.22%

LTC/HKD+0.22% ADA/HKD-0.01%

ADA/HKD-0.01% SOL/HKD-0.29%

SOL/HKD-0.29% XRP/HKD-0.24%

XRP/HKD-0.24%2022年,宏觀經濟形勢對全球金融市場構成嚴峻挑戰,加密貨幣市場也難以獨善其身。從二級市場來看,自2022年第二季度以后,主流加密貨幣價格屢創新低,加密市值降至9418億美元。當前?DeFi?TVL與2022年第二季度最高點1658.8億美元相比,約下降67%,降至550億美元;NFT??市場也未能幸免,DappRadar數據顯示,2022年第三季度NFT總銷售額為34億美元,環比下降60%。該數值遠低于今年第二季度的84億美元和第一季度的市場峰值125億美元。

此外,上市加密公司的股價也呈瀑布式下跌。其中Coinabse股價現為67美元,較IPO發行價下跌73.2%;Robinhood??現報?10.8美元,較IPO發行價下跌69%;隨著?BTC??經歷了近幾年最大的季度價格下跌,與BTC價格高度聯動的MicroStrategy股票也大幅下挫,現為220.3美元。由于?MicroStrategy正采取賣股等方式籌資“抄底”BTC,如今企業浮盈轉為浮虧,MicroStrategy面臨的資金壓力也陡然增加。

從項目動態來看,隨著加密市場轉熊,多家項目解散、大量裁員、高管離職。如,OpenSea??宣布將裁員約20%,以渡過加密熊市;TraitSniper因存在財務困難,正通過裁員來縮減成本;火于DeFi流動性挖礦的Yam?DAO?,因為整體經濟環境的影響以及其社區對當前項目發展失去信心,正考慮關閉項目;就連曾大手筆投資眾多加密項目的軟銀愿景基金,也因嚴重虧損計劃裁員30%。

加密貨幣交易所 Roqqu 獲得南非批準擴大業務:金色財經報道, 尼日利亞加密貨幣交易所 Roqqu 已獲得在南非運營的監管批準,允許用戶使用該國的法定貨幣南非蘭特購買加密貨幣和提取資金。[2023/4/21 14:17:36]

在這樣“持續低迷”的背景下,投資機構也開始接受寒冷長冬的慘淡現實,加密市場的低迷情緒也已經開始在一級市場融資中顯現。在本輪熊市背景下,出手更為謹慎的投資機構,從眾多項目中篩選、淘汰,提前埋伏的領域會有哪些?他們的布局是否在孕育下個牛市的獨角獸?

Odaily星球日報分析整理了2022年第3季度的融資數據,呈現更受投資機構青睞的賽道,以窺探未來行業發展的新風向。

我們觀察到:

Q3總融資金額為58.41億美元,共發生442起投融資事件。8月一級市場融資活躍度銳減,9月有小幅回升。L1成為關注點,Sui??是為單筆融資金額最大項目。熊市背景下,藍籌NFT進行大額融資。DeFi整體表現要落后于NFT、GameFi?等主流賽道。注:Odaily星球日報根據各個項目的業務類型、服務對象、商業模式等維度將Q3披露融資的所有項目劃進5大賽道:基礎設施、應用、技術服務商、金融服務商和其他服務商。每個賽道下又分為不同的子板塊包括GameFi、DeFi、NFT、支付、錢包、DAO、Layer1、跨鏈等。

互換市場顯示美聯儲5月加息的可能性為近90%:金色財經報道,互換市場顯示美聯儲5月加息的可能性為近90%。美元指數DXY持續走高,短線走高近40點。[2023/4/14 14:04:29]

Q3資本流入驟降54%,已披露融資總額為58.41億美元

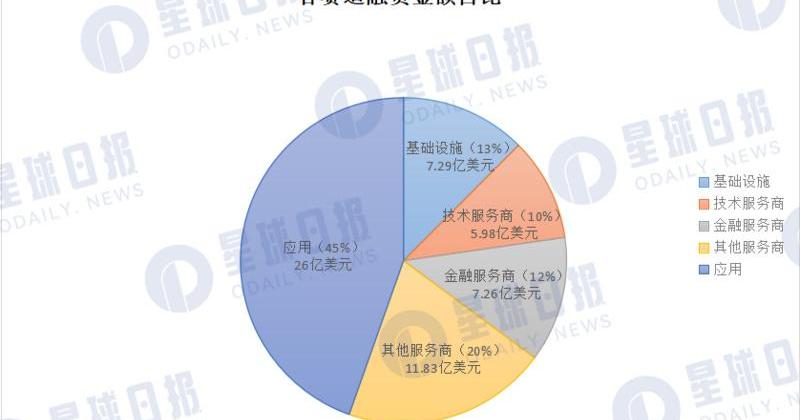

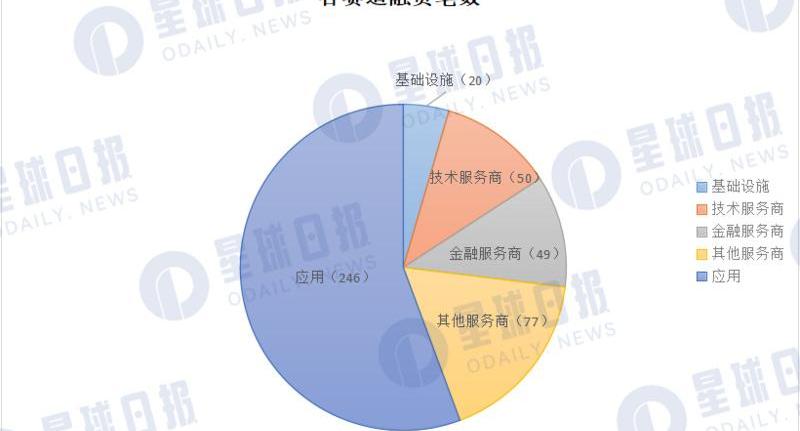

據Odaily星球日報不完全統計,2022年7月至9月全球加密市貨幣場已披露融資總金額為58.41億美元,共發生442起投融資事件,集中在基礎設施20起、技術服務商50起、金融服務商49起、應用246起以及其他服務商77起。其中,應用賽道獲得的融資金額最多,為26.05億美元。

與?2022年Q2季度相比,Q3各賽道的總融資和項目投融資事件總數都有較大幅度的下滑。根據?《2022年Q2加密市場投融資報告》,Q2資本流入總額為127.13億美元,與其相比,Q3資本流入總金額驟降54%。與此同時,投融資事件也有小幅下降,從511起下降至442起。

貝萊德首席執行官:資產類別的代幣化可以提高資本市場的效率:金色財經報道,貝萊德首席執行官Larry Fink在周三致股東的年度信中指出了數字資產的幾種趨勢。?Fink表示,除了媒體對比特幣的“癡迷”和FTX的崩潰,貝萊德還有幾個感興趣的領域。在許多新興市場如印度、巴西和非洲部分地區,我們正在見證數字支付的巨大進步,降低成本并推進金融普惠。至于資產管理行業,數字資產底層技術的運營潛力可能會產生令人興奮的應用。

公司將繼續探索數字資產生態系統,尤其是與我們的客戶最相關的領域,例如獲準區塊鏈和股票和債券的代幣化。?[2023/3/16 13:08:38]

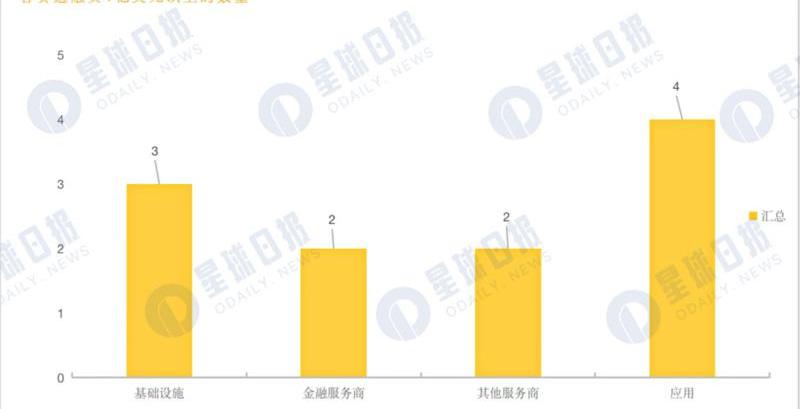

在所有融資事件中,融資規模超過1億美元以上的交易數量有11筆。其中基礎設施賽道3筆,金融服務商賽道2筆,其他服務商賽道2筆,應用賽道4筆。

從下圖中我們也能看出,大額融資交易數量與總融資金額的下降高度聯動。該類別與Q2季度相比下降60%,減少17筆。

8月一級市場融資活躍度銳減,9月有小幅回升

KCC第一借貸協議Torches正式上線:據官方消息,6月27日,KuCoin Community Chain (KCC)上第一借貸協議Torches正式上線,并將在近期開啟創世NFT免費鑄造。Torches是基于KCC的借貸協議,現已支持BTC、ETH、KCS、USDT、USDC等資產。

據悉,Torchlight是Torches的創世NFT,是前期Torches社群的榮譽證明及權益憑證。Torches將逐步公布Torchlight的具體權益。同時,Torches也將在近期推出積分挖礦,用戶可以通過完成指定操作來獲得Torches積分(TOP),在Torches代幣正式上線后,TOP可通過一定比例兌換成Torches代幣。[2022/6/27 1:34:14]

整個第三季度,8月融資活躍度較低,融資數量在121起,融資金額約為14.2億美元。7月融資數量最多為171起,融資金額約22.11億美元。9月有小幅回升,共有150筆融資,融資金額約為22.1億美元。

老虎全球管理基金今年累計損失達到52%:6月2日,市場消息:老虎全球管理基金今年累計損失達到52%。 (金十)[2022/6/2 3:59:15]

GameFi依然受歡迎,L1成為新的關注點

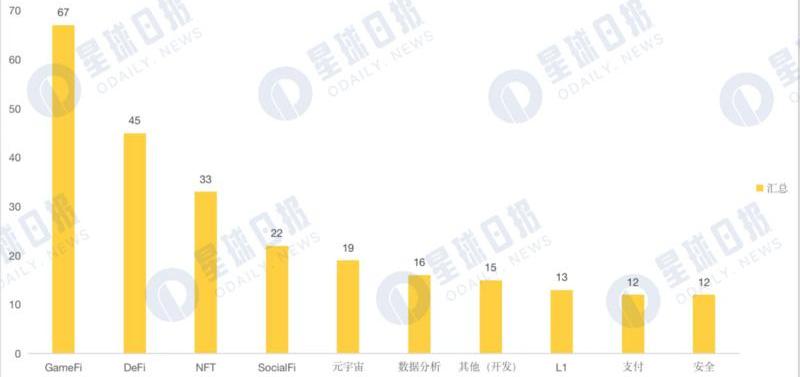

資本傾向于投資GameFi?的趨勢在Q3繼續。GameFi這一賽道的融資額為9.63億美元,占總融資金額的16.4%,在442筆融資事件中占比15%。其中包括鏈游開發商,鏈游公會以及X2E鏈游項目。

此外,資本對L1的興趣逐漸升高。雖然L1賽道只有13筆融資數量,僅占總融資數的3%,但是其融資總金額達到6.25億美元,是除了GameFi之外,融資金額最高的子賽道;而在上個季度,L1的總融資額不到5億美元。

其中,L1賽道排名前兩位的是Sui和?Aptos?,在Q3分別獲得了3億美元和1.5億美元的融資。這兩者都是在這個熊市通過高額融資和新一代公鏈的標簽而名聲大噪。?他們繼承了?Libra??的Move開發語言,并聚焦于改善L1的安全性和可擴展性,同時大規模提升網絡性能。這些都是老牌L1們已經暴露出但尚未解決的問題。

除了聚焦性能改善的L1之外,投資機構還比較關注的L1有:專注于交易和數據傳輸的Rubix;以解決Web3游戲交易速度慢、Gas費用高和界面未優化等問題的Oasys等。

盡管經歷了持續數月的下行洗禮,大部分引領上輪牛市的L1代幣正在處于歷史最低點,但能夠從底層網絡堆棧到共識模型再到擴容解決方案為區塊鏈的底層發展提供支持的L1賽道還是得到了更多的大額資金支持。

而在融資數量上排名第二的DeFi賽道,在Q3發生投融資事件45起,共籌集資金3.52億美元,且大部分是百萬以上的融資規模,在主流賽道中表現平平。該賽道最活躍的垂直領域為借貸服務、跨鏈協議和流動性質押協議。

總體而言,雖然DeFi在融資數量上位列第二,但整體表現要落后于NFT、GameFi等主流賽道。

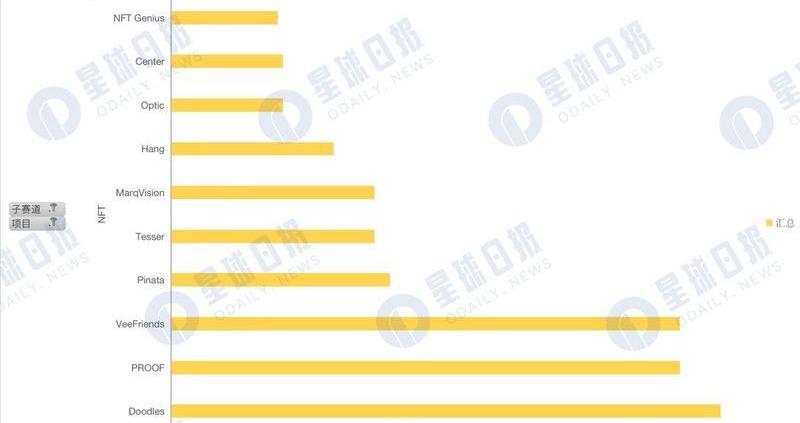

熊市背景下,藍籌NFT進行大額融資

NFT賽道的總融資額位列第三,共有33起融資事件,總融資金額為3.57億美元。不論是獲投資金規模還是項目數量,都與Q2相比有大幅下降。值得關注的是,下圖數據表明,藍籌NFT領跑該賽道的大額融資,如Doodles獲投5400萬美元;Moonbirds母公司PROOF獲投5000萬美元;VeeFriend獲投5000萬美元。

在熊市背景下,Q3NFT交易額暴跌,各類NFT項目似乎也走向了創新瓶頸期。藍籌NFT項目也同樣面臨著轉型、迭代的壓力。在NFT市場持續低迷的背景下,這些獲得高額融資的藍籌NFT不僅是在為尋求新的突破口找到背書,完成熊市自救,同時還為NFT持有人打了一針強心劑。

單筆獲投金額最大為3億美元

在整體融資金額減少的情況下,業內單筆最高融資金額也不斷下降,依照特定賽道劃分,各垂直領域單筆獲投金額最大的項目如下:

基礎設施賽道,公鏈Sui開發團隊MystenLabs完成3億美元融資,FTX??Ventures領投,a16z??Crypto、JumpCrypto、BinanceLabs等參投。技術服務商賽道,域名服務?UnstoppableDomains以10億美元估值完成6500萬美元融資,?PanteraCapital??領投,新融資將用于減少應用程序之間加密支付的摩擦,并建立基于聲譽的獎勵計劃。金融服務商賽道,支付解決方案CloudWalk?完成1.5億美元融資,將推出自己的區塊鏈網絡。其他服務商賽道,伊斯蘭加密項目IslamicCoin宣布完成2億美元私募融資,為符合伊斯蘭教法的可持續發展企業提供支持。在應用賽道,NFT項目DigiDaigaku母公司LimitBreak籌集2億美元融資,將用于開發Web3MMO游戲。此外,在賽道劃分時,我們設定了“其他”類別,會將一些非主流賽道的項目歸類進去。雖然他們在融資數量和金額上不占優勢,但賽道方向多樣。從中我們也能看出,除了主流賽道,投資機構會還比較傾向于投資數據分析、市場預測、Web3媒體、代幣化等領域。

相關閱讀

2022年Q2加密市場投融資報告:GameFi成為投資關鍵詞

責任編輯:Felix

撰文:Bankless分析師BenGiove在牛市帶來的流動性激增期間,TVL是投資者衡量協議成功與否及其使用情況的首選指標.

1900/1/1 0:00:00本篇將講解代幣設計所面臨的一些問題,與NatElisason的代幣經濟學系列文章有相似觀點,亦有互相補充的內容.

1900/1/1 0:00:00MarsBit編輯時刻 《Aptos主網上線,這里有你關心的所有重要內容》北京時間10月18日,備受市場期待的Aptos正式上線主網Autumn.

1900/1/1 0:00:00市場觀點 1、宏觀流動性 貨幣流動性整體緊縮。通貨膨脹率的下降速度比美聯儲預期的要慢,美國連續加息,驅動美債收益率全線走高,令風險資產繼續承壓.

1900/1/1 0:00:002022年對傳統市場和加密市場來說都是動蕩的一年。在加密貨幣領域,波動的部分原因是一些備受矚目的丑聞。以下是今年到目前為止最大的丑聞中的一部分.

1900/1/1 0:00:00介紹 在互聯網出現之前,計算機沒有向其他計算機傳輸數據的方法。一旦計算機可以通過通用語言或協議傳輸數據,互聯網就會迅速擴展.

1900/1/1 0:00:00