BTC/HKD-0.49%

BTC/HKD-0.49% ETH/HKD-2.75%

ETH/HKD-2.75% LTC/HKD-3.39%

LTC/HKD-3.39% ADA/HKD-1.4%

ADA/HKD-1.4% SOL/HKD-2.59%

SOL/HKD-2.59% XRP/HKD-2.15%

XRP/HKD-2.15%01什么是MEV?

我經常被問到MEV是什么,以及搶先交易和尾隨交易是如何工作的,那么我就以我自己的機器人工作機制為例,在這篇長文中做一個解釋。

鏈上流動性是碎片化的,雖然類似Uniswap這樣的流動性池子很多,但是它們之間沒有相互通信,每個池子都提供實時交換資產的報價,而正是這種分散的流動性,創造了在不同池子中低買高賣的機會。

舉例:一個用戶在Uniswap的WETH-USDC池子賣出了500萬美元的WETH,當他賣出的時候,Uniswap上的WETH價格下降,那么它就會允許其他用戶以相較于Sushiswap上更便宜的價格購買WETH。

因此,精明的用戶就可以在Uniswap上購買WETH,然后在Sushiswap上面出售。

02鏈上套利有什么不同?

10,998,309 ICX從未知錢包轉移到Binance:金色財經報道,數據顯示,北京時間15:02,10,998,309 ICX (價值約1,954,084美元) 從未知錢包轉移到Binance。[2023/6/10 21:28:23]

上面舉例說的是傳統套利的原理,鏈上defi還多了一點不同的東西:原子性。

我們都知道,區塊鏈的狀態逐塊更新,這意味著一個交易里面可以執行多個操作,前提是這個交易的最終狀態是正確的,即這個交易最終要是成功的。

例如,我可以從Aave借貸池免費借到500萬美元的USDC,前提是我在交易結束時將500萬美元的USDC準確歸還給借貸池,這就是傳說中的「閃電貸」,相信你在很多項目被盜的新聞中經常聽到。

閃電貸為那些沒有大量資金的用戶免費創造了大規模鏈上套利的機會。當然了,這種錢并不容易賺。以上套利思路的出現,就帶來了「套利空間的競爭」。

Immutable X上Kingdomverse在種子輪和戰略輪中共獲得360萬美元融資:2月7日消息,元宇宙手機游戲項目Kingdomverse完成360萬美元種子輪戰略融資,具體融資信息未披露,預計將在以太坊NFT二層擴容方案Immutable X推出休閑PVP TD游戲DefendtheKingdom,玩家可以組建團隊來對抗一波又一波的敵人。[2023/2/7 11:51:45]

而大多數原子套利的空間都由少數地址主導,這些地址獲得了大部分的利潤,所以這大概率是所有領域中競爭最激烈的一塊兒。套利的成功,是套利者的智慧、網絡的低延遲以及良好的基礎設施的結合。

03機器人是如何工作的?

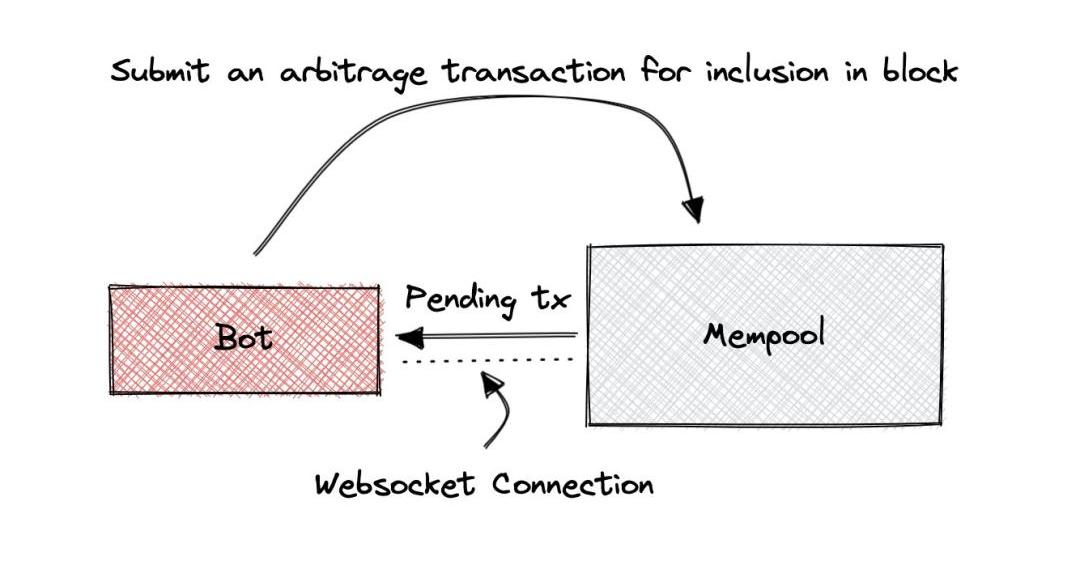

機器人會直接連接到內存池,內存池是一個隊列,里面存儲著一組等待被確認的交易。機器人會埋伏在池子里面,等待可以創造套利機會的交易出現。

支付巨頭萬事達卡宣布與Unbanked達成合作推出支持DeFi的加密銀行卡:金色財經報道,支付巨頭萬事達卡(MasterCard)宣布與 Web3 白標加密銀行卡發行服務提供商Unbanked 達成合作,推出支持 DeFi 的加密銀行卡,雙方目前已拓展到英國和歐洲市場,致力于推動簡單、安全和以消費者保護為重點的加密貨幣銀行卡發行。此外,由于Unbanked 此前與萊特幣基金會也達成了合作,本次將利用萬事達卡網絡向英國和歐洲的居民提供 Litecoin Card。(einnews)[2023/1/31 11:37:35]

一旦發現可套利的交易,機器人會自動計算套利的最佳方式,然后將一系列操作,放到一個交易里面,直接將這個交易提交到內存池中,和可套利的那個交易放在同一個區塊中進行打包。

我的機器人會在類似Uniswap這樣的交易所中尋找的套利機會,它可以在目標交易出現后執行,最后以利用不同池子之間流動性的差異,來獲取利潤。

法國議員呼吁承認DAO和NFT的法律地位:金色財經報道,即將離任的法國國民議會議員Pierre Person在其發布的一份報告中表示,法國應該在其法律體系中承認去中心化自治組織 (DAO) 和NFT的法律地位,并抨擊歐洲加密貨幣監管,他說歐洲加密貨幣監管的做法在很大程度上是防御性的。

此外,Person還表示,如果銀行拒絕為加密貨幣客戶提供服務,則應處以罰款,并提議禁止基于化石燃料的加密貨幣開采。(coindesk)[2022/6/8 4:11:05]

為了搞明白什么樣的交易算是可套利的機會,你必須先要了解UniswapV2的工作原理。

04UniswapV2的工作原理

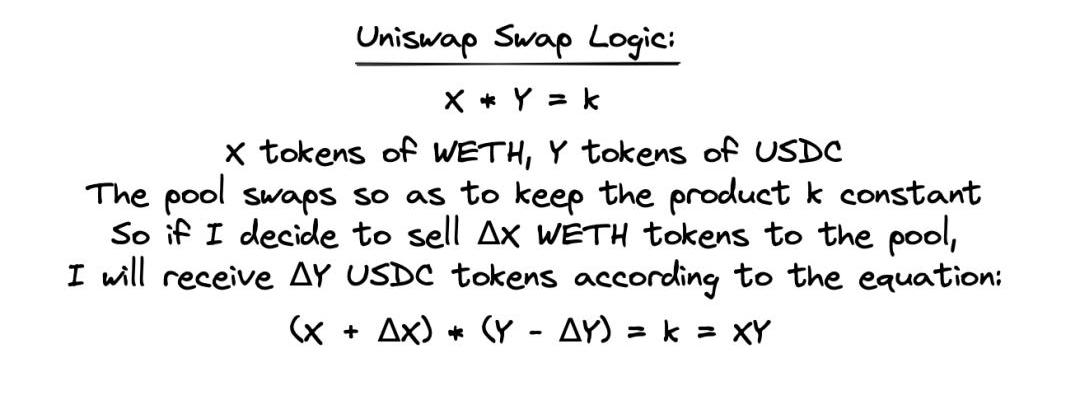

假設一個池子里面包含X個WETH和Y個USDC,并且它允許用戶在池子中進行WETH和USDC的交易。那么池子的管理原則是:保證這個X和Y的乘積始終是一個常數我們稱之為「Uniswap不變量」。

基于StarkNet的NFT交易市場PlayOasis更名為Aspect:金色財經消息,StarkNet上的NFT交易市場PlayOasis宣布更名為Aspect,并已遷移至新網站,目前Aspect在StarkNet測試網上運行,處于alpha階段。[2022/5/27 3:45:37]

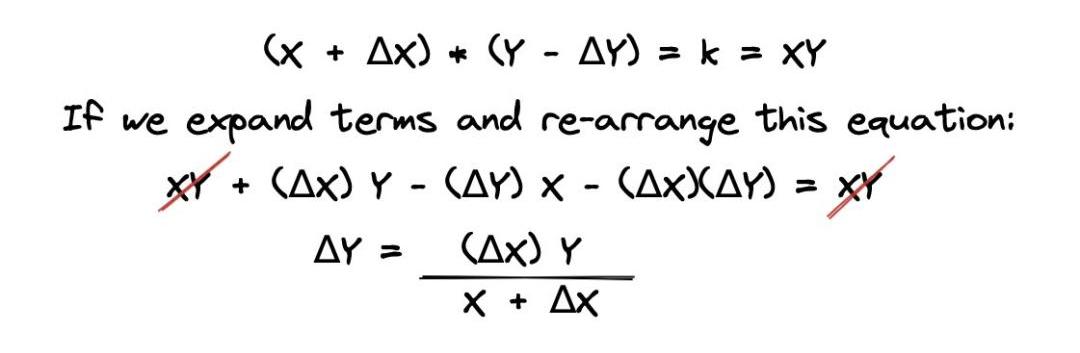

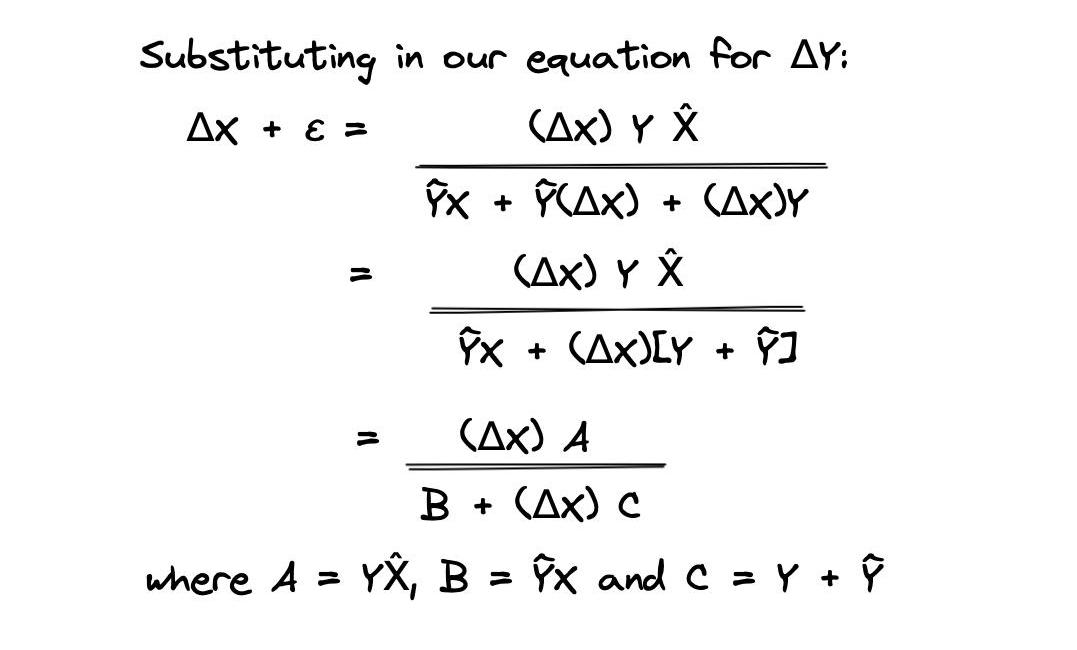

因此,對于一個儲備為(X,Y)的池子,我們可以通過求解以下等式計算出我們期望將ΔXWETH賣出多少USDC到礦池中:

實際操作中,池子還會收取大概30bps的手續費,在計算上面的公式時,你可以通過將ΔXWETH乘以0.997來保證計算結果的準確性。為了解釋起來方便,我們這里簡化一下,省略這個步驟。

重要的是,我們可以重新拓展和排列這個方程,然后根據WETH輸入的ΔX,得到一個UDDC輸出的ΔY的表達式:

不錯,現在在任何一個UniswapV2池子中給你一個輸入量,相信你都能確切地計算出預期輸出量了。

05套利機會是如何運作的?

套利一般可以簡化為「低買高賣」,在這種情況下,我們需要找到一個A池去購買WETH,A池的WETH價格比B池的便宜,然后我們將WETH在B池中出售,即在A池中低買,在B池中高賣。

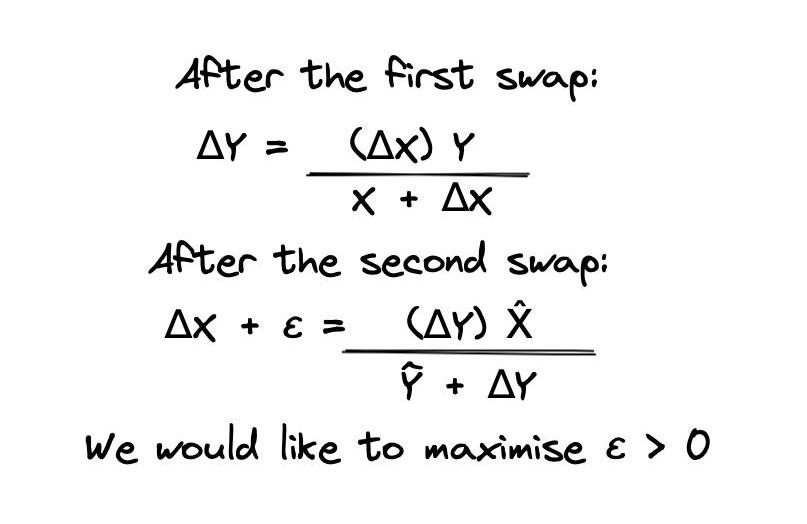

假設A池有儲備金(X,Y),B池有儲備金(X?,?),那么如果我們在A池中賣出ΔX個WETH,收到ΔY個USDC,那么我們可以計算這些USDC在B池中能后換到多少個WETH,如果有得賺,那么一個套利機會就形成了。

所以讓我們計算一下,在第一次交易中,我們將X換成Y,第二次交易中,我們又將?換成X?,根據前面的方程,計算如下:

這里的ε表示輸入的ΔX與執行兩次交易之后的輸出之間的差異。如果我們能找到將ε>0最大化的方法,我們就找到了有利可圖的套利。

所以我們可以用下面這個表達式來簡化我們上面的方程:

套利機器人的其中一項工作就是使得利潤最大化,在我們的方程中,這相當于最大化ε。只有當A>B時,方程才會有一個唯一的最優解,一旦A<B,那就不存在套利機會了。

06機器人如何從機會中獲利?

一旦我們弄清楚了如何執行交易以獲得最大利潤的話,剩下的事兒就簡單了,我們需要讓機器人獲得初始資金來進行套利,放到上面的公式里,就是獲得ΔX。

初始資金可以從AAVE中操作閃電貸中獲取。機器人需要將借貸、交易以及還貸三個操作,捆綁在一個交易里面。這個過程,我們可以通過使用預先部署在鏈上的自定義智能合約來完成。

一旦我們的交易被創建,同時簽名成功,它就會被提交到內存池等待礦工挖礦,即等待交易成功。但是由于還有其它很多的機器人同樣也在尋找套利的機會,我們需要保證我們的交易被首先通過。

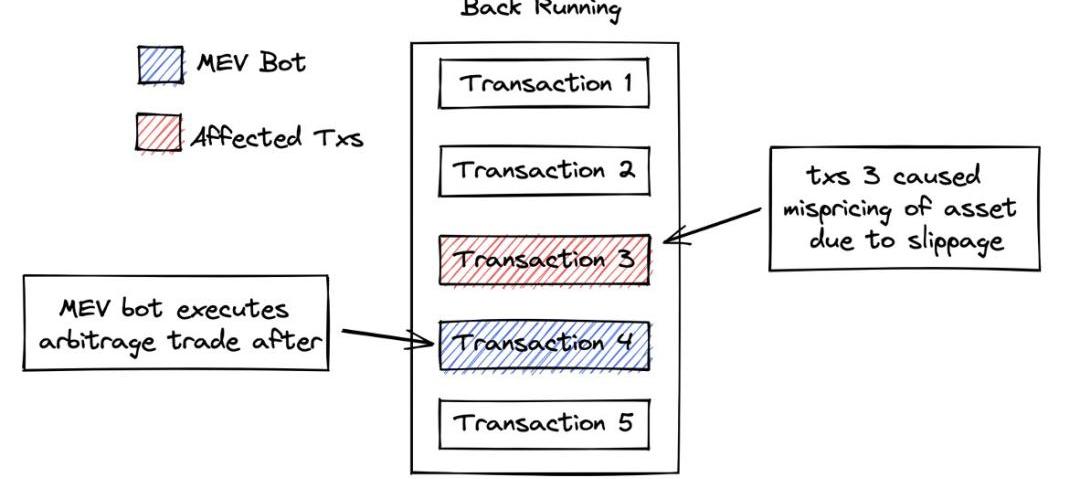

這意味著我們的套利交易應該跟隨目標交易,被打包在同一個區塊中,然后立刻完成交易。

這就是所謂的尾隨交易,這種情況下,開采區塊中的交易順序如下所示:

為了實現尾隨交易,機器人必須要先知道目標交易所提供的gas費是多少,然后將這些參數準確的復制到我們的套利交易中。最后,套利交易由機器人進行簽名,并提交到內存池中進行驗證,利潤到手!

責任編輯:Kate

我們歡迎大家參與這項旨在將大眾帶入web3的運動。經過四年多的努力,來自建設者的數百個貢獻,以及全球數百個不同的社區項目,我們已經到達Aptos主網。我們很自豪能一起來到這里.

1900/1/1 0:00:00摘要 公鏈層出不窮,如何在當前區塊鏈世界中脫穎而出?公鏈通過執行層、共識層、結算層,數據可用層來為用戶提供更好的安全性和數據主權.

1900/1/1 0:00:00過去的24個月對NFT愛好者來說就如風馳電掣一般,在我們眼前,對數字所有權空前強勁的需求創造出了一種令人興奮的新資產類別。但到頭來,所有新玩具終將失色.

1900/1/1 0:00:00Domothy和我合著了這篇文章。PBS仍然是一個活躍的研究領域,但這篇綜合性文章旨在匯總迄今為止的研究進展以及研究方向。在現有架構中,區塊提議者選擇存儲池中的交易來構建區塊.

1900/1/1 0:00:00加密市場雖然處于熊市,但Web3增長工具市場正在不斷升溫,這里有一份Web3增長工具清單請查收.

1900/1/1 0:00:009月29夜間行情補充法國、瑞士、新加坡將在外匯市場測試DeFi:金色財經報道,法國、瑞士和新加坡的中央銀行正試圖使用??去中心化協議使外匯市場自動化,以降低跨境支付的成本.

1900/1/1 0:00:00