BTC/HKD+0.06%

BTC/HKD+0.06% ETH/HKD+0.34%

ETH/HKD+0.34% LTC/HKD+0.04%

LTC/HKD+0.04% ADA/HKD+2.1%

ADA/HKD+2.1% SOL/HKD+0.95%

SOL/HKD+0.95% XRP/HKD+0.1%

XRP/HKD+0.1%加密貨幣的興起,也讓Defi(去中心化金融)正在成為一種強大的數字經濟,而對美元的依賴,卻使其成為了一個錯綜復雜的風險網絡。不僅如此,加密貨幣的交易也在很多時候依賴于以美元作為掛鉤的穩定幣。。然而這是一種普遍的謬見,美元是由美聯儲(FederalReserve)所控制,這代表美元的貶值也會造成穩定貨幣的貶值。

加密行業是在創造更好,更新的道路上,還是注定只是對傳統金融/經濟的重蹈覆轍?

比特幣的出現,以及加密行業出現的原因在其誕生時就已經被論證。次貸危機的爆發,美元首當其沖貶值,而以美元作為國際結算貨幣的國家也共同承擔了此次經濟危機的影響。

Defi建立在廣泛創新的去中心化的世界,卻高度依賴舊的金錢系統里。通過依賴美元作為資產儲備,Defi將自己與現有的金融體系綁定到一起。迄今為止,Defi已經錨定超過1000億以上的美元資產。

加密行業的出現,Defi的興起旨在建立一個去中心化的世界,減少或者隔絕中心化的金融體系對加密行業的影響。而似乎從行業誕生到興盛,已經在開始慢慢重蹈覆轍?新經濟變得越來越密不可分,甚至開始逐步被蠶食?

屠龍少年最終還是變成了惡龍?

這一切的源頭,還是來源于穩定貨幣與美元掛鉤的方式。但不與美元掛鉤,穩定貨幣似乎就變得毫無價值,同時也無法將傳統資金引入其中,似乎Defi又回到了原始時代。

Binance杠桿將下架BNT/BUSD、CVX/BTC等逐倉杠桿交易對:6月12日消息,據官方公告,Binance 杠桿將于 6 月 19 日 14:00 移除 BNT/BUSD、CVX/BTC、POLS/BUSD、POWR/BUSD、STPT/BUSD、 STRAX/BUSD 逐倉杠桿桿交易對。

將于 6 月 13 日 14:00 暫停 BNT/BUSD、CVX/BTC、POLS/BUSD、POWR/BUSD、STPT/BUSD、 STRAX/BUSD 逐倉杠桿的借貸業務;將于 6 月 19 日 14:00 對 BNT/BUSD、CVX/BTC、POLS/BUSD、POWR/BUSD、STPT/BUSD、 STRAX/BUSD 逐倉杠桿倉位進行自動平倉和清算,取消用戶在逐倉交易對上的所有掛單。此后,將從逐倉杠桿中下架以上逐倉交易對。[2023/6/12 21:31:42]

如何將穩定貨幣變得有價值同時減少受美元的影響,還能獨立存在的貨幣體系,已經成為了Defi乃至加密行業所亟需解決的問題。

隔絕中心化的貨幣體系的影響

為了解決這些問題對于加密行業的影響,一種全新的貨幣協議出現了。雖然對于徹底隔絕中心化貨幣體系對加密行業的影響還為時過早,但這一定是加密行業未來發展的方向和希望。

Jack Dorsey向非營利組織OpenSats捐贈1000萬美元:5月5日消息,據官方博客,專注于比特幣等項目的非營利組織OpenSats宣布從Jack Dorsey的慈善計劃那里收到了1000萬美元的捐款,該捐款將用于支持以比特幣、去中心化社交協議Nostr和相關技術為重點的免費開源軟件和項目的開發。

所有捐贈的資金將全部分配給OpenSats董事會審查的項目。startsmall的捐贈包括為OpenSats的運營預算提供資金,此外,捐贈金額的一半(500萬美元)將用于推進不斷發展的新Nostr生態系統。OpenSats表示其已建立了一個由Nostr開發者組成的委員會,包括fiatjaf和NVK,他們將幫助OpenSats評估項目和協議的貢獻。[2023/5/5 14:43:40]

甚至我們可以開始慢慢嘗試一些替代貨幣,如BTC一樣,隨著更多的人開始接受和使用這些替代貨幣,他們就可以開始慢慢吞噬穩定幣在加密行業中根深蒂固的地位,從而擺脫傳統金融的貨幣體系對加密行業的影響。

其中一些替代貨幣方案,完全放棄了與美元掛鉤的方式。他們將貨幣協議寫入可編程的智能合約,并通過協議和自治的方式開啟了全新的貨幣實驗。

接下來,我們將共同探索Metacurrencyagreement(元貨幣協議),這是一個關于“未來經濟、貨幣、信任、社區治理”的開放性實驗。

Safe、BitKeep等超30個項目合作推出MEV Blocker RPC:4月5日消息,Safe、BitKeep、DODO、Oasis、Balancer、1inch等超過30個以太坊項目合作推出MEV Blocker RPC,該工具旨在保護用戶免受各種類型的MEV攻擊。

MEV Blocker RPC是一個路由用戶交易到“搜索器”網絡而不是公共內存池的工具,這些搜索器通過競標獲取反向運行交易的權利,保護用戶免受搶先交易和三明治攻擊。[2023/4/5 13:46:40]

MetaCurrencyAgreement(MCA)

MCA正在構建一個未來分散的貨幣協議,旨在創造一個隔絕中心化貨幣體系影響的避險貨幣。

其崇高的理想是建立一個屬于加密行業的貨幣體系,推動各種規模的社會轉型,用技術工具、社會模式和實踐,實現下一代經濟體。

MCA如何逐步替代穩定貨幣?

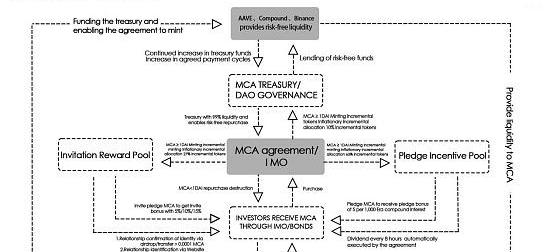

MetacurrencyAgreement通過創造一個自由浮動的元貨幣:MCA,去解決這樣的窘境。更準確的說,MCA是希望成為由算法生成且由其他去中心化資產所支持的未來經濟的通用貨幣。與金本位制(goldstandard)的概念相仿,雖然MCA的價格在很大程度上被允許浮動,但是因國庫中有部分儲備資金去支持MCA使其有底價,所以使用者可以以此底價作為一個參考。MetacurrencyAgreement希望MCA可以成為一個盡管市場波動性高仍有辦法保證購買力的貨幣,從而逐步替代穩定貨幣。

zkSync或將于今日公布空投和主網事宜:3月24日消息,包括 SpaceFi、Argent、Across、zkRock 在內的眾多 zkSync 生態項目發布帶有“03.24.23”字樣與帶有 zkSync?圖案的短視頻,據社群猜測,zkSync 或將于今日公布空投及主網相關事宜。

此外,zkSync 官方賬號宣布將于美東時間今日 11:00 舉行推特 Space,參與者包括 Matter Labs CEO Alex G、首席工程師 Anthony Rose 等核心成員。[2023/3/24 13:22:47]

如何確保MCA價值?

其他穩定貨幣紛紛以美元掛鉤,以尋求穩定性和價值。這不僅不能擺脫被通貨膨脹的影響,同時也無法實現真正的穩定,而去中心化的資產始終被中心化的貨幣政策牢牢掌控。MCA選擇了另外的一種方式,即可以確保MCA的價值,又可以減少法幣對MCA的影響。

如何實現?

協議制定了一個規則:每1MCA是被1DAI所支持,而非掛鉤。因為在金庫中每一顆MCA都是由至少1DAI所支持,當MCA的價錢低于1DAI時,協議會買回并銷毀MCA;

美SEC主席:證券法適用于大部分加密資產,SEC有權監管加密:金色財經報道,美國證券交易委員會主席 Gary Gensler 在接受雅虎財經采訪時重申其認為大部分加密貨幣都屬于證券的觀點,并表示他已告知交易平臺和其他中介機構進行注冊。其個人認為證券法適用于規范加密資產,SEC 在監管加密市場的事情上有足夠的權利。

此外,被問及 FTX 相關問題時,Gensler 表示,目前暫不能就具體個例進行回答,但美國法律明確禁止交易平臺挪用用戶資產。[2022/12/8 21:29:38]

這樣的做法可以促使MCA的價錢漲回至少1DAI。而MCA可以一直以高于1DAI的價格做交易,因為它的價格在這項協議中并沒有制定上限。你可以想像掛鉤(pegged)=1,而支持(backed)≥1。

你可以說MCA的價格下限或是內在價值等于1DAI。我們相信實際的價值會永遠為1DAI+溢價(premium),當然最終仍是市場去做決定。?

1MCA由1DAI所支持,APY如何達到23500%?

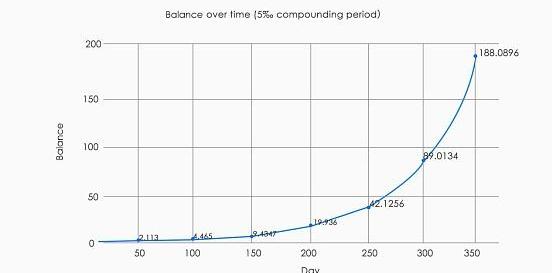

為何MCA會有如此高的年回報率?那是因為MCA擁有讓利益相關者自動復利的機制。MCA將本金按照每個周期加入復利(一個周期為48個比特幣區塊,大約8小時),并予以每個周期5‰利率

如何執行??

用戶可以在公開市場購買MCA或者通過債券獲得折扣的MCA

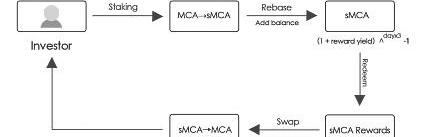

用戶通過抵押MCA獲得sMCA

sMCA自動進行每天3次復利,并由代幣供應量再平衡機制(Rebase)是自動增加你質押中sMCA余額

獲得的sMCA可1:1兌換為MCA

從下面的圖表中可以注意到MCA的余額變化情況,隨著質押時間的加長,余額的變化并不是簡單的倍數提升,而是呈現指數級變化的結果。按照測試數據1枚MCA抵押,350天余額將變為188枚MCA,一年時間更是高達235.41枚。

如何保證實際的收益?

l?請記住每發行1個MCA,必須至少有一個DAI在國庫中,從而創造1個DAI/MCA的價格下限。使其MCA的收益將擁有可預期最低收益值。從長遠來看MCA的價值并不是特別重要!

通過以上的闡述,你應該可以了解到,MCA的復利的優勢將會使得你的余額將會以指數型增長。舉例說明,假設那你花$1000美金購買40枚MCA,單價$25美金/MCA,然后市場一年后MCA的內在價值為$3美金,按照每期5‰復利,你的余額將于1年后成長為大約9400sMCA,價值約為:”9400X3=$28,200美金,凈賺$27,200美金!現在你應該了解到雖然你以溢價購買MCA,但是你換取到的是更長期獲利。因此你應該要以更長遠的眼光來思考這個項目,讓你的MCA余額以指數級增長,成為一個有價值的投資。

足夠的代幣供應和有底價的資產支持將會產生足夠的利潤,這也是MCA作為替代穩定貨幣的開始,不出意外的話,staker的數量隨著時間的推移持續上升。

MetaCurrencyAgreement是如何去運作的?

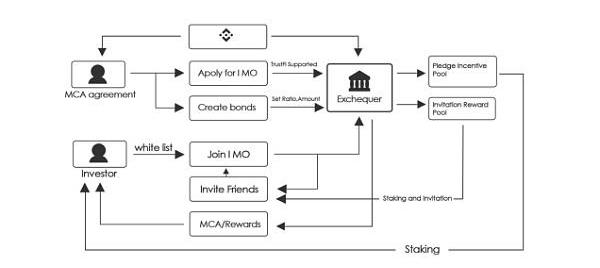

MetacurrencyAgreement組成這項協議去管理國庫、協議擁有的流動性、債券結構及設計質押和邀請的獎勵機制以控制供應的擴增。

債券的銷售可以為這項協議創造收益,然后國庫將會使用這些收益去鑄造MCA并分配給質押者與邀請者。透過流動性債券(liquiditybonds),這項協議將會累積本身擁有的流動性。

你可以通過下面的方式去了解MetacurrencyAgreement的運作流程。

當然,通過協議運作流程,你也注意到了IMO。

IMO是MCA初始發行的一種方式,關系到MCA的貨幣經濟模型,任何一枚MCA都不能被憑空創造,都是通過協議溢價鑄造而來。注意,當1MCA>1DAI時,協議才會啟動鑄幣,創造充足的MCA,并始終使得1MCA擁有至少1DAI資產支持。前期被鑄造的MCA也充當了創世貨幣的角色,用于分散和鑄造更多的MCA。

讓更多的用戶體驗MCA

因此,協議還加入了推廣機制,希望有更多的人了解并體驗MCA,并逐步將MCA變成一個可替代法幣的未來經濟通用貨幣。

確保你已經抵押了MCA,此時你就擁有了推廣MCA的權益,推廣的收益將和被推廣雙方的抵押數量,和抵押時間相關。并同時設定了三維的關系,約定推廣的收益分配。值得一提的是,推廣收益也將如同質押收益一樣,擁有指數級的收益效果。

在傳統的金融體系里面有一個問題最為致命”擠兌風潮“,在MCA的貨幣協議里面,當擠兌風潮出現時,MCA應該如何面對?

目前的一些銀行制度對于大額資金的提取一般會采取預約制度,并且不能一次性提取全部的資金,存款人的信賴來自于規章條列及具有公信力的行政機構。MCA并非是行政機構但它有獎勵的模型去保護質押者和推廣者。

假設銀行擠兌情況發生時MCA會有怎樣的表現?

在這樣的情況下,我們假設一大部分質押者因恐慌而在MetacurrencyAgreement取消質押,質押比例從原本的95%快速崩跌至4%,那么這部分的質押者將擁有更多的治理獎勵資金。

你可以這樣理解,分給95%的質押者的獎勵因為擠兌風潮,大量的質押者取消了質押,那么這95%的獎勵將全部分配給4%的質押者。記住。

協議約定了增發產生的MCA只能通過質押或者邀請的方式獲得,所以即使在發生擠兌風潮時也不會對于質押/邀請獎勵產生任何風險,更不會因為價值掛鉤出現系統性奔潰的風險。

MCA創造了一種全新的貨幣協議,它不與某些央行貨幣掛鉤,它旨在建立一個屬于加密行業的通用貨幣,并通過協議和”DAO“自治的形態去運作。世界總是需要一些勇士,去開創人類更燦爛的未來!

來源:金色財經

以后凡是牽涉到蓋章,或者簽名的場所,都有機會和DID的驗證發生關系。 作者:?王建碩 7月19日,DID已經作為W3C的標準推出了.

1900/1/1 0:00:00一位Coinbase前高管回憶道,阿姆斯特朗是個天才、技術怪咖和工作狂,他生性害羞,不愿接受外部采訪或者進行公開演講,有時甚至難以溝通.

1900/1/1 0:00:00「除ETC外,我們完全支持ETHPoS,并且不會支持任何ETHPoW分叉。ETH礦工應該轉移到ETC,以使他們的收入長期最大化,就這么簡單」.

1900/1/1 0:00:00本文為研究機構DelphiDigital發布的TheCompleteGuidetoRollups.

1900/1/1 0:00:00早在2016年,crypto世界里就有了gamefi的雛形;2019-2021年,隨著新的周期到來的是以Axie為代表的新的gamefi形態:逐漸接近于現代電子游戲.

1900/1/1 0:00:00點擊閱讀:解析「Web3悖論」的內在機理與突破路徑 編者按 孟子曰︰魚,我所欲也;熊掌,亦我所欲也。二者不可得兼。Web3的世界里:去中心化技術,大眾所欲也;應用價值,亦大眾所欲也.

1900/1/1 0:00:00