BTC/HKD-0.8%

BTC/HKD-0.8% ETH/HKD-2.08%

ETH/HKD-2.08% LTC/HKD-3.11%

LTC/HKD-3.11% ADA/HKD-2.54%

ADA/HKD-2.54% SOL/HKD-3.81%

SOL/HKD-3.81% XRP/HKD-2.79%

XRP/HKD-2.79%

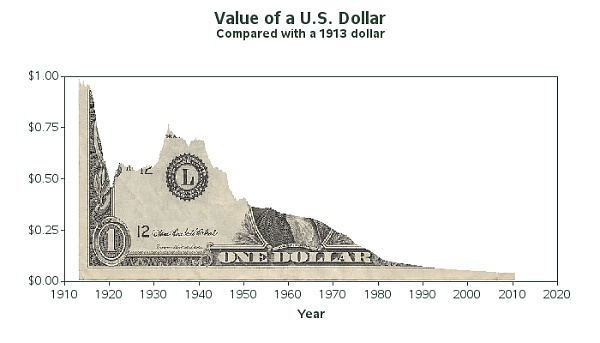

自去年三月中旬美聯儲開啟無限制放水的美元政策,到今年二月底剛剛通過的1.9萬億美元的白宮財政紓困預算案,據估算約有60%多過剩美元洪水般地溢出美堤壩,漫壓向全球各地……新冠疫情使全球經濟進入到過剩美元時代。

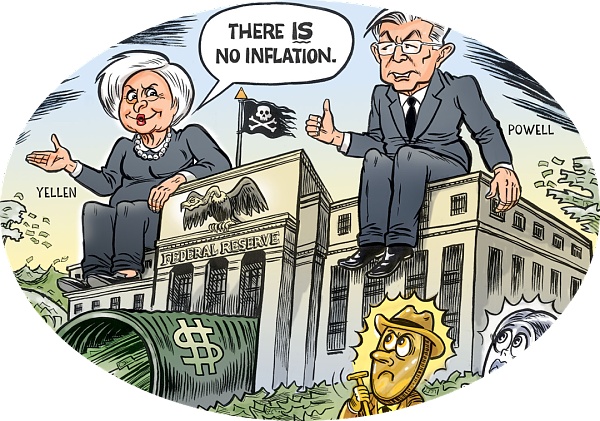

有了財政補恤金等閑錢,美國的散戶們嘯聚社交平臺,血洗華爾街資本大鱷;投資客開始購入房產,拉抬了房價;雖不少經濟學家與官員們強抑對通脹的焦慮,甚或著力吹捧早已虛高的美股及美債,但是長期的市場利率還是不斷攀升,據哈佛大學經濟學家薩默斯認為,通脹預期明顯變化的風險達到了上一世紀七十年代以來的最高水平,極可能由此觸發美元的無序下跌。美股、美債也不由得忐忑起來,行情趔趄……

Orbiter Bridge將升級為Orbiter X,現已開啟封閉測試:2月23日消息,Layer2跨Rollup橋Orbiter Finance的Orbiter Bridge功能將升級為Orbiter X,新功能包括跨代幣和跨地址傳輸、以更少的gas消耗優化Maker的收入等。此外,Orbiter X保留了Orbiter Bridge基于saferollup技術的安全機制。

據悉,Orbiter團隊已經向此前在申請表單中的地址開放了該功能,符合條件的測試用戶可以點擊頁面右上角的按鈕,從V1版本切換到V2版本。[2023/2/23 12:25:09]

美聯儲會議紀要:聯邦基金利率的最終目標已變得比加息速度更重要:金色財經報道,美聯儲會議紀要:隨著貨幣政策接近“足夠限制性”的水平,與會者強調,聯邦基金利率的最終目標已變得比加息速度更重要。

美聯儲會議紀要前,據CME“美聯儲觀察”:美聯儲12月加息50個基點至4.25%-4.50%區間的概率為75.8%,加息75個基點的概率為24.2%;到明年2月累計加息75個基點的概率為29.5%,累計加息100個基點的概率為55.8%,累計加息125個基點的概率為14.8%。[2022/11/24 8:02:10]

周前,香港財政事務司稱,預將提高股票交易的印花稅,市場迅速作出下行反應;而中國銀行保監會主席郭樹清明確對地產投機風險示警,說明中國大陸調控樓市的決斷力不容小覷。過剩美元竄亂香港股市、大陸樓市之路已然設卡,它又會將經濟亂象引哪里呢?

礦企Bitfarms 10月份產出486枚BTC,Q3共產出1515枚比特幣:11月14日消息,比特幣礦企Bitfarms公布第三季度業績報告,共開采了1515枚比特幣,與第二季度相比將直接生產成本降低了5%,至每比特幣9,400美元。三季度共售出2,595BTC,總收益為5,600萬美元。在2022年10月期間,總計開采486枚比特幣,產生了1000萬美元的收益。三季度末運營哈希率為4.2EH/s,比2022年6月30日增長17%。自6月1日以來開始去杠桿化,已經償還了9400萬美元的債務。[2022/11/14 13:04:13]

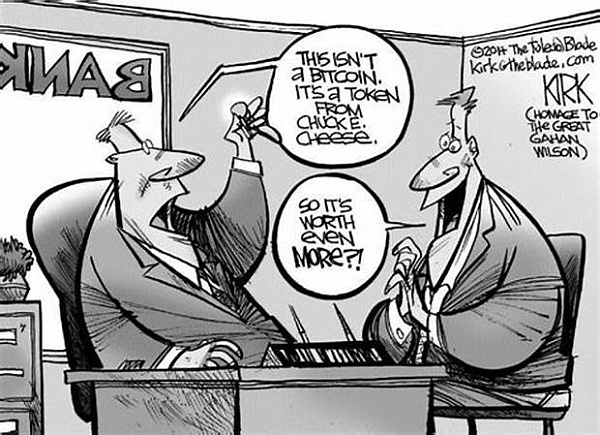

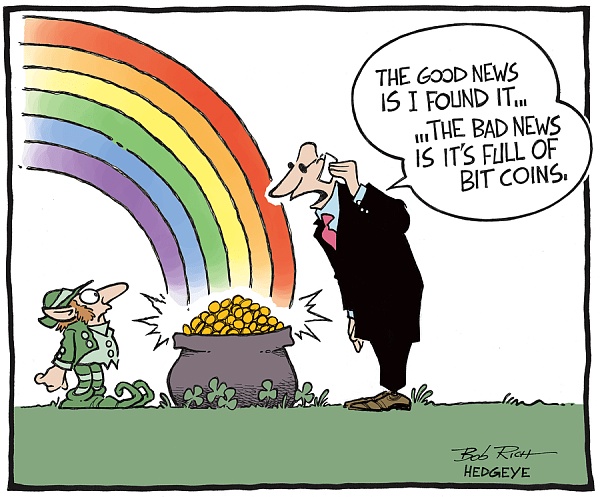

剛剛掠過萬億美元總值的比特幣,似乎可以吃進足夠多的美元,或可成為過剩美元的一個蓄水池。那么,比特幣到底能夠吸納多少過剩美元呢?

Premia與Lido合作在Arbitrum上推出wstETH期權池:10月26日消息,DeFi期權協議Premia與Lido達成合作,已在Arbitrum上推出wstETH期權池。[2022/10/26 11:44:19]

與未交易的存量盤相比較,比特幣的市場交易規模還是太小了。從交易參與范圍來看,其交易結構也不夠廣泛。特別是機構交易與持有的比例是低的,甚或因為法律等諸種原因,只得以個人名義交易并持有,這就有不少潛在的法律風險等;與交易結構相較,存量盤的持有人結構更成問題,持有份額嚴重傾向大戶,這就造成邊際交易價格的市場作用力是有限的。可見,巨額存量盤的交易需求,是處于長期而嚴重的抑制狀態下。這就極大地約束了比特幣吸納過剩美元的能力。

作為數字資產,比特幣像一塊巨大而無法完全浸濕透的海綿,表層水已吸滿,又不時地擠出多余的水份來,內里則是巨大的沒有水份的干干的部分。“水”即是銀行貨幣,完全“干”的部分就是巨量沒有經過銀行貨幣交易的部分。后者只是作為資產存量而“存”在那里,沒有參與到交易中來。如果這個部分可以托管給銀行機構,并在此基礎上作有效的抵押,或置換出銀行貨幣,那么,就繞開了貨幣交易,而直接影響到銀行貨幣的流動性;同樣,如果聯通信用卡等,使得相關比特幣能夠通過信用卡還款等途徑,而進入消費等流通領域,便可克服現行交易面過窄等局限性。因此,如果監管當局與銀行機構體系主動地作出相應的積極安排來,那么,比特幣將不再只是作為純粹的數字資產交易,其所帶來的財富效應,也不再是脆弱的。

前1000以太坊巨鯨過去24小時加倉前10Token排名,SNX躍升至第三:金色財經報道,據whalestats.com數據,前1000以太坊巨鯨地址在過去24小時加倉前10Token中,ETH居首,SNX躍升至第三,FTX、AAVE、BNB分別位列第五、第六、第七。[2022/6/6 4:04:00]

應當說,如果比特幣能夠敞口吸納足量的過剩美元,似乎沒有誰會有大的異議,且對于全球經濟體系而言,也不失為一大幸事。問題是,以現有的比特幣持有結構和交易結構來看,尚難做到。大量吸納過剩美元,必將引發拋售套現潮,進而促發比特幣價格崩塌。所吸納的大量過剩美元將主要來自機構投資者,不僅交易金額巨大,且不會選擇長期持有,而不時地買入、套現,再買入、再套現,此將放大市場波動,使其價格趨于脆弱......

即便是“進兩步退一步”的價格攀升,其中所退的一步,也足令人膽寒。應當說,過剩美元只會加劇比特幣市場的劇烈而高頻的動蕩。如果不能長期穩定地吸納新的投資者買入并持有比特幣,那么,其價格下行是必然的。比特幣能夠站穩5萬美元的高點,便說明其吸納過剩美元的峰值已經出現,個人投資者蜂擁而入,加持購買比特幣的高潮將不會重現,當然,這不影響比特幣交易的高頻換手率,其市場活躍仍將持續……

如果價格上漲,就證明比特幣的價值上升了?那么,價格暴跌時,比特幣的價值是否也極速萎縮了呢?離開市場價格,談比特幣的價值,是空洞的、費解的、過度意識形態化的聒噪。作為加密資產,比特幣提供了一種前所未有的投資選擇,鑒于其市場地位已得以確立,其價格走勢則由其市場供求關系所決定。這就預示著,本著價值信仰而恒久持有比特幣與相機抉擇的持有者之間的市場分歧將加大。

現實地看,部分比特幣持有者選擇只要時機合適,就會套現離場;另一部分則選擇長期持有。大多數兼而有之,隨時調整其長期持有與適時套現的結構。對于比特幣巨額持有者而言,初始成本極低,持有成本為零,擁有更為積極主動的選擇可能,并不存在策略選擇的困難。也就是,比特幣的價格終將決定于市場需求。

過熱的比特幣交易引起監管當局等部門或業界的擔心、懷疑,甚或戒惕。月前,新任美財長耶倫對比特幣提出“非法融資”、“應用效率低下”且“高度投機”等批評與警示。對此,市場上的反饋是積極的,當然反對者的撻伐之聲也不絕于耳。不妨反向推衍一下,如果比特幣站穩5萬美元之際,耶倫表態支持投資比特幣,諸如,“如果沒有什么好投的,投投比特幣也不錯!”此言若出,無異于火上澆油。那么市場反應將如何?過剩美元或迅速漲破行情,引發巨額存量盤拋售,帶來價格的劇烈波動與下滑,恐反刺破比特幣行情,帶來大范圍的金融恐慌。正因如此,自感倍受責任與義務的壓力,監管當局才選擇有話直說,發出警訊……

過剩的美元,預示美元將走軟。投資者要為不斷走軟的美元尋找替代品,自然會找上比特幣。如果比特幣不能吸納更多的美元,過剩美元就會移步下一個目標。值此,過剩美元只是帶來了比特幣新一波的行情調整而已……

本文首發FT中文網

過去一年,比特幣從最低4000美元左右一路上漲至最高60000美元之上,帶領數字貨幣交易市場走向全面牛市.

1900/1/1 0:00:00不久前,DEX行業龍頭Uniswap市值排名已躋身第八,市值數量達168億美金,折合人民幣超過1100億.

1900/1/1 0:00:00摘要: 對于比特幣的價值,各大投行幾乎沒有達成共識。有些銀行已經設立數字資產部門,但有些銀行則抨擊比特幣的波動性和環境影響。根據德意志銀行的一份報告,比特幣現在是世界第三大貨幣.

1900/1/1 0:00:00據歐易OKEx的數據顯示,當前BTC/USDT現貨報價為58300美元,24小時漲幅為1%。比特幣在53200美金獲得支撐后,最高反彈到了60128美金.

1900/1/1 0:00:00DeFi時代的無須信任 DeFi是基于以太坊等鏈上的智能合約,而以太坊是去中心化的公鏈,它無須許可、無法篡改,這樣的特性帶來了DeFi時代的無須信任、無須許可和透明.

1900/1/1 0:00:00KSM插槽拍賣活動第三輪拍賣目前Shiden領先:據Polkadot數據顯示,Kusama卡槽拍賣第三輪距離結束還剩最后一天;截至昨日16:00,領先的幣種是Shiden,已鎖定約137.

1900/1/1 0:00:00